زيادة الإيرادات تصعد بأرباح "طيبة للاستثمار" 13% بالربع الثالث

2019-11-03 09:27AM UTC

كشفت نتائج أعمال شركة طيبة للاستثمار، المعلنة اليوم الأحد، عن الارتفاع في الأرباح بنسبة 12.9% خلال الربع الثالث المنتهي ي 30 سبتمبر 2019.

وقالت الشركة، في بيان لموقع سوق "تداول" المالي، إنها حققت صافي أرباح بلغ 67.9 مليون ريال مقابل أرباح بلغت 60.1 مليون ريال في الربع المقابل من 2018.

وأرجعت الشركة الارتفاع في الأرباح خلال الربع الثالث إلى الارتفاع في الإيرادات مع انخفاض مصروفات الزكاة الشرعية بسبب عكس مخصصات زكاة لسنوات سابقة انتفى الغرض منها بعد إنهاء ربوط الزكاة لهذه السنوات وسداد زكاتها كما أدى استكمال صفقتي الاستحواذ على حقوق الملكية غير المسيطرة بنسبة 8.10% من رأس مال شركة العقيق وعلى ما نسبته 12.65% من رأس مال شركة أراك الى زيادة صافي الربح العائد لمساهمي الشركة.

وارتفعت الإيرادات إلى 137.5 مليون ريال بالربع الثالث من العام الجاري، مقابل إيرادات بلغت 134.6 مليون ريال في الربع المقابل من 2018.

وفي المُقابل، تراجعت الأرباح التشغيلية إلى 69.4 مليون ريال مقابل أرباح تشغيلية بلغت 69.8 مليون ريال في الربع المقابل من 2018.

وعلى النحو ذاته، حققت الشركة صافي أرباح بلغ 148.4 مليون ريال خلال التسعة أشهر الأولى من العام الجاري، مقابل أرباح بلغت 133.8 مليون ريال في الفترة المقابلة من 2018، بنسبة ارتفاع بلغت 10.9%.

وجدير بالذكر أن الشركة حققت صافي أرباح بلغ 80.5 مليون ريال خلال النصف الأول من العام الجاري، مقابل أرباح بلغت 73.7 مليون ريال في النصف المقابل من 2018، بنسبة ارتفاع بلغت 9.3%.

زيادة المصروفات التشغيلية تدفع أرباح "الكيميائية السعودية" للتراجع 0.7% بالربع الثالث

2019-11-03 09:22AM UTC

أظهرت نتائج أعمال الشركة الكيميائية السعودية، المعلنة اليوم الأحد، تراجعاً في الأرباح بنسبة 0.74% خلال الربع الثالث المنتهي في 30 سبتمبر 2019.

وأفادت الشركة، في بيان لموقع سوق "تداول" المالي، بتحقيقها صافي أرباح بلغ 13.4 مليون ريال مقابل أرباح بلغت 13.5 مليون ريال في الربع المقابل من 2018.

وفي المُقابل، ارتفعت الأرباح التشغيلية إلى 35.4 مليون ريال مقابل أرباح تشغيلية بلغت 28 مليون ريال في الربع المقابل من 2018.

وعزت الشركة التراجع في الأرباح خلال الربع الثالث إلى زيادة المصروفات التشغيلية وتكاليف التمويل ومخصص الزكاة بالرغم من زيادة حجم المبيعات.

وارتفعت الإيرادات إلى 739.8 مليون ريال مقابل إيرادات بلغت 630.8 مليون ريال في الربع المقابل من 2018.

وعلى النحو ذاته، حققت الشركة صافي أرباح بلغ 83.6 مليون ريال خلال التسعة أشهر الأولى من العام الجاري، مقابل أرباح بلغت 97.7 مليون ريال في الفترة المقابلة من 2018، بنسبة تراجع بلغت 4.4%.

وتجدر الإشارة إلى أن الشركة حققت صافي أرباح بلغ 70.2 مليون ريال خلال النصف الأول من العام الجاري، مقابل أرباح بلغت 84.2 مليون ريال في النصف المقابل من 2018، بنسبة تراجع بلغت 16.6%.

هيئة السوق المالية توافق على طلب طرح أسهم "أرامكو" للاكتتاب العام

2019-11-03 05:46AM UTC

أعلنت هيئة السوق المالية السعودية صدور قرار مجلس الهيئة المتضمن الموافقة على طلب شركة الزيت العربية السعودية (أرامكو السعودية) تسجيل وطرح جزء من أسهمها للاكتتاب العام. وسوف يتم نشر نشرة الإصدار قبل موعد بداية الاكتتاب.

وحسب بيان للهيئة على موقعها الإلكتروني فسوف تحتوي نشرة الإصدار على المعلومات والبيانات التي يحتاج المستثمر الاطلاع عليها قبل اتخاذ قرار الاستثمار من عدمه، بما في ذلك البيانات المالية للشركة ومعلومات وافية عن نشاطها وإدارتها.

وأكدت الهيئة أن قرار الاكتتاب من دون الاطلاع على نشرة الإصدار ودراسة محتواها، قد ينطوي على مخاطر عالية. لذا يجب على المستثمر الاطلاع على نشرة الإصدار، التي تحتوي معلومات تفصيلية عن الشركة والطرح وعوامل المخاطرة، ودراستها بعناية للتمكن من تقدير مدى جدوى الاستثمار في الطرح من عدمه في ظل المخاطر المصاحبة، وفي حال تعذر فهم محتويات نشرة الإصدار، فإنه يفضل استشارة مستشار مالي مرخص له.

وأشارت إلى أنه يجب أن لا ينظر إلى موافقة الهيئة على الطلب على أنها مصادقة على جدوى الاستثمار في الطرح أو في أسهم الشركة المعنية، حيث إن قرار الهيئة بالموافقة على الطلب يعني أنه قد تم الالتزام بالمتطلبات النظامية بحسب نظام السوق المالية ولوائحه التنفيذية.

ونوهت على أن موافقة الهيئة على الطلب تعتبر نافذة لفترة 6 أشهر من تاريخ قرار الهيئة، وتعد الموافقة ملغاة في حال عدم اكتمال طرح وإدراج أسهم الشركة خلال هذه الفترة.

وقالت خمسة مصادر مطلعة إن ولي العهد السعودي الأمير محمد بن سلمان وافق يوم الجمعة على أن يصدر الإعلان عن الطرح العام الأولي لشركة أرامكو السعودية عملاق النفط المملوك للدولة غداً الأحد.

وأكد الأمير عبد العزيز بن سلمان بن عبد العزيز، وزير الطاقة السعودي، الأربعاء الماضي، أن الطرح العام الأولي لأرامكو سيتم قريباً، وأن القرار بيد ولي العهد الأمير محمد بن سلمان.

وأعلنت قناة العربية نقلا عن مصادر لها أن السلطات السعودية حددت مواعيد بدء الاكتتاب العام على سهم شركة النفط الحكومية العملاقة أرامكو في بورصة "تداول".

وحسب ما بثته القناة فإن مواعيد الطرح ستكون كالتالي: إعلان هيئة سوق المالية السعودية رسميا عن طرح أرامكو الأحد 3 نوفمبر، تحديد النطاق السعري للاكتتاب العام الأحد 17 نوفمبر، بدء الاكتتاب فعليا على السهم الأربعاء 4 ديسمبر، و بدء الإدراج وتداول السهم في السوق السعودية الأربعاء 11 ديسمبر.

وحققت شركة أرامكو السعودية أرباحاً بلغت 68 مليار دولار أمريكي في التسعة أشهر الأولى من العام الحالي لتعزز مكانتها كأكبر شركة نفط ربحية في العالم.

وبناء على تقرير لموقع "اخبار اليوم" كانت شركة أرامكو السعودية قد اعلنت عن تحقيقها أرباحا بلغت 111.1 مليار دولار أمريكي (416.6 مليار ريال سعودي)، وهي تمثل 47% من إيرادات المملكة في العام 2018 (والبالغة 895 مليار ريال)، و69% من الإيرادات النفطية في العام نفسه (والبالغة 607 مليار ريال)، وتعادل 145% مقارنة بالإيرادات غير النفطية (والبالغة 287 مليار ريال).

وحققت أرامكو صافي ربح بـ46.9 مليار دولار في النصف الأول، مقابل 53.02 مليار دولار في الفترة المماثلة من العام الماضي.

وتعتزم عملاق النفط السعودي توزيع أرباح على ملاكها بقيمة 75 مليار دولار في 2020. وتمثل توزيعات أرامكو المخطط لها في 2020، زيادة بأكثر من 29% عن توزيعات 2018.

ونقلت وكالة بلومبرج عن مصادر لها أن البنوك التي ستفوز بدور استشاري في اكتتاب عملاق النفط السعودي أرامكو سوف يكون لها حصة من رسوم قد تصل إلى 450 مليون دولار أمريكي، مما يجعلها واحدة من أكبر الرسوم التي يتم دفعها في اكتتاب عام على مستوى العالم.

وتوقع عدد من المصرفيين المتنافسين على لعب دور في الاكتتاب العام لشركة أرامكو أن تحصل شركة لازارد المحدودة على دور استشاري في الاكتتاب، وذلك بفضل عملها على بيع السندات لاول مرة من قبل أرامكو.

وكانت مصادر قد ذكرت في وقت سابق أن "أرامكو" عيّنت رسميا كلاً من بنك جي بي مورجان ومورجان استانلي واتش اس بي سي كمستشارين ماليين دوليين لإدارة طرح أسهمها للاكتتاب العام.

وقال ياسر الرميان، رئيس مجلس إدارة أرامكو السعودية، في وقت سابق إن الطرح العام الأولي المزمع لشركة النفط الوطنية العملاقة سيكون جاهزاً خلال الاثني عشر شهرا القادمة وإن المملكة ملتزمة بالإدراج.

وقال رئيس هيئة السوق المالية السعودية محمد بن عبد الله القويز إن الهيئة تجري محادثات مع أرامكو السعودية ومستشاريها بشأن المتطلبات التنظيمية لإدراج شركة النفط العملاقة في سوق الأسهم المحلية.

أخبار وتقارير ذات صلة:

إنفوجراف: أهم المعلومات عن أرامكو أكبر شركة نفط في العالم

وكالة: ولي العهد السعودي يوافق على الإعلان عن الطرح العام الأولي لأرامكو يوم الأحد

أرباح أرامكو السعودية في 9 أشهر تعادل أرباح شركات الأسواق الخليجية مجتمعة في 2018 كاملا

وزير الطاقة: طرح "أرامكو" قرار سيتخذه ولي العهد بالوقت المناسب

تليفزيون: بدء تداول سهم أرامكو في 11 ديسمبر المقبل

الرميان: إعلان "أرامكو" نية الطرح الأولي قريبا

سهم اليوم: أرباح أرامكو تتضاعف سبع مرات آخر 3 سنوات لتعادل نصف إيرادات الموزانة السعودية

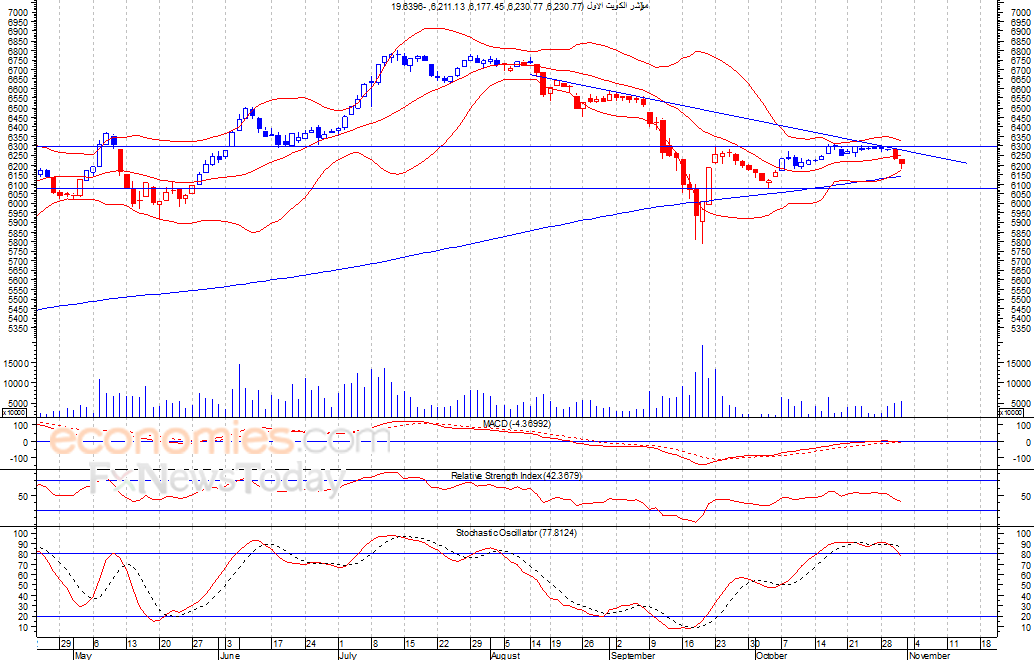

مؤشر الكويت الاول (BKP) ينخفض لرابع جلسة على التوالي -تحليل صباحي- 03-11-2019

2019-11-03 04:32AM UTC

انخفض المؤشر لرابع جلسة على التوالي، حيث اغلق الخميس عند مستوى 6211 نقطة، في ظل ارتفاع في كمية التداول، وبالنظر الى المؤشرات الفنية مثل مؤشر استوكاستيك نلاحظ انطلاق اشارة بيع، لذلك نتوقع ان يشهد المؤشر عمليات جني ارباح قد تهبط به لمستوى الدعم 6080 نقطة كمستوى اول، شرط عدم تجاوز المؤشر لمستوى 6300 نقطة.

ومتوقع ان يكون النطاق السعري خلال اليوم الحالي بين مستوى الدعم هو 6,182 بينما مستوى المقاومة هو 6,235 نقطة